Информация о фонде

ОАО «НПФ «РГС» (Открытое акционерное общество «Негосударственный пенсионный фонд «Росгосстрах») зарегистрировано в 2002 году и представляет собой подразделение крупнейшей сети по страхованию «Росгосстрах».

«Российская государственная страховая компания» в 1992 году стала преемницей советского «Госстраха» РСФСР. Государственный пакет акций в полном объеме перешел на баланс организации. Поэтому традиционно днем основания считается 6 октября 1921 год. За период 1992-2010 годы ОАО «Росгосстрах» с успехом скупало активы региональных и федеральных страховых обществ и стало обладателем всех прав и обязательств перед клиентами и партнерами.

https://www.youtube.com/watch?v=9KEukhDZRcI

Фонд обладает высоким уровнем доверия населения, характеризующимся показателем «А » в системе рейтингов. В номинации «Надежность» премии «Финансовая Элита России» в 2015 году НПФ признан лучшим и показал отличные результаты деятельности за предыдущий год. В 2016 году он стал Лауреатом премии под знаком «Фонд года в сфере технологий и инноваций».

По итоговым показателям работы в рамках проекта «Будущее пенсионного рынка» награжден дипломами «За высокую надежность» и «Лидер роста в ОПС».

Деятельность компании находится под строгим контролем государства, в который входят:

- Банк России;

- Федеральная налоговая служба;

- прочие госструктуры.

Пенсионные накопления находятся под гарантией. Фонд включен в систему гарантирования прав, которая реализуется Агентством по страхованию вкладов. Состояние портфеля инвестиций каждый день контролируется специализированным депозитарием.

Компания обладает высоким уровнем прибыльности, благодаря отличной маркетинговой стратегии, постоянному мониторингу финансового рынка и продуманному механизму инвестирования.

Материалы по теме: Обзор АО «НПФ «Алмазная осень»

По финансовой отчетности за период 2009-16 годы:

- накопительная доходность НПФ «РГС» — 123,6 %, инфляция — 88,6 %;

- прибыль размещения пенсионных резервов — 107,2 %, инфляция — 88,6%.

По результатам аудиторской и актуарной проверок за 2017 год выявлено, что стоимость обязательств (176,9 млн рублей) превышает стоимость активов (174,5 млн рублей). Размер актуарного дефицита составляет 2,4 млн рублей, или 1,4% от величины обязательств. Поэтому было рекомендовано повысить ликвидность активов и диверсифицировать риски путем снижения доли вложений в аффилированные структуры.

По итогам полугодовой работы 2018 года активы компании составляют 178,5 млн рублей, обязательства — 170,9 млн рублей, при этом:

- обязательства по ОПС — 170,4 млн рублей;

- обязательства по НПО — 138 тыс рублей;

- обязательства по НПО, классифицированные как инвестиционные, — 286 тыс рублей;

- кредитная задолженность — 27 тыс рублей.

Уставный капитал — 200 млн рублей.

Адрес главного офиса: Москва, улица Гиляровского, 39. Клиенты могут попасть на прием после предварительной записи по телефону горячей линии: 8-800-775-77-45. Звонок осуществляется по всем регионам страны бесплатно.

График работы контакт-центра: с 9:00 до 18:00 по рабочим дням.

Пенсионные реформы в России поделили пенсионное пособие на две части — накопительную и страховую. К первой относятся собственные финансовые накопления каждого работающего гражданина. Второй частью являются обязательная государственная выплата. Любой человек имеет право выбора вложения накопительной части — в пользу государственного или негосударственного пенсионного фонда.

Как правило, многие желают сотрудничать с коммерческими компаниями. Негосударственный пенсионный фонд Росгосстрах пользуется огромным доверием среди будущих клиентов, которое он завоевал на протяжении долгих лет с начала своей работы.

В частных страховых организациях финансовые средства клиентов не только надежно хранятся, но и приумножаются. Если застрахованное лицо преждевременно уходит из жизни, весь накопленный им капитал переходит его правопреемнику в виде наследства.

При заключении договорного соглашения со страховой компанией накопительная часть будущего пенсионного пособия клиента переводится на ее расчетный счет. Организация, где работает застрахованный, переводит ежемесячные отчисления от его заработной платы в указанный фонд, либо он сам осуществляет взносы.

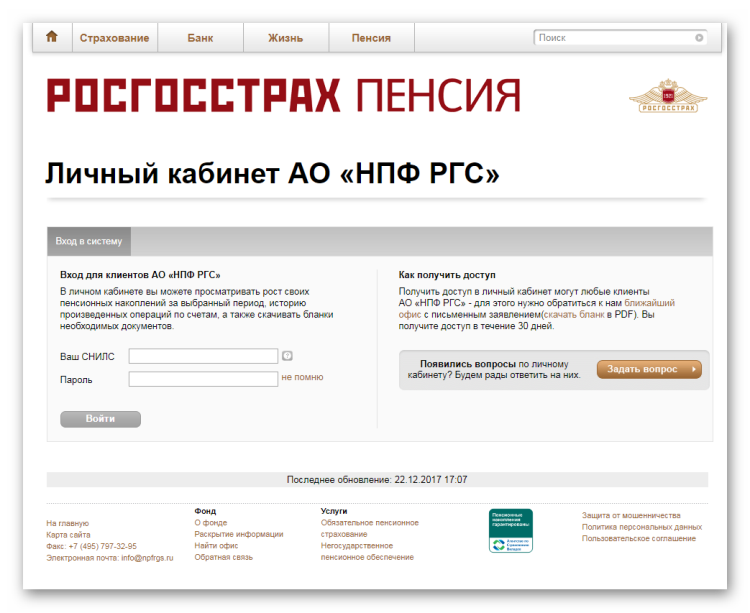

Контролировать баланс собственного счета клиент может на официальном сайте Росгосстрах.

Российская организация Росгосстрах существует с 1992 года, и ранее она называлась Российской государственной страховой компанией. При ее создании за базу была принята компания Госстрах РСФСР, действующая с 1921 года. На сегодняшний день — это одна из самых крупных организаций по страхованию в России и за ее границей.

Многие люди сегодня озадачены вопросом, куда переводить собственные накопленные средства по пенсионному пособию, какова степень надежности у негосударственного и государственного фонда. С одной стороны потенциальные пенсионеры понимают финансовую выгоду при сотрудничестве с негосударственным пенсионным фондом, но одновременно оценивают риски, доверяя ему свои денежные средства.

Негосударственный пенсионный фонд Росгосстрах относится к лидирующим компаниям, составляющим рейтинг фондов такого характера. Позиция данной организации неизменна на протяжении многих лет, она находится на пятом месте в рейтинге лучших организаций по страхованию.

Надежность негосударственного пенсионного фонда Росгосстрах обеспечивается:

- государственным контролем за его деятельностью, согласно постановлению правительства Российской Федерации по инвестированию накопительного раздела трудового пенсионного пособия. Следовательно, данная страховая компания не применяет в своей деятельности сомнительные финансовые средства, вкладывая капитал в акции некоторых организаций;

- заключением персональных договорных соглашений по обязательному пенсионному страхованию, защищая интересы застрахованного лица. Кроме этого, пенсионеры могут передать собственные права своим преемникам;

- предоставлением возможности гражданам контролировать собственные пенсионные накопления, используя личный кабинет;

- строгим выполнением пенсионных обязательств, отвечая имуществом, являющимся его собственностью.

Накопительное пособие можно перевести в Росгосстрах, обратившись в удобное территориально расположенное его отделение.

Оформление перевода происходит в следующем порядке:

- Клиент обращается в офис, подписывает договор, направляет письменное заявление о переводе накопленных финансовых средств.

- На номер телефона, который указывал клиент в договорном соглашении присылают подтверждающий код, в виде сообщения.

Данный код необходимо передать работнику страховой компании, во время телефонного разговора, спустя два дня с момента заключения договора, в целях подтвердить факт о добровольном переводе пенсионного пособия. В данном случае сотрудник фонда сам звонит клиенту.

Вместе с заявлением застрахованному лицу требуется предоставление следующих документов:

- паспорта;

- страхового свидетельства.

По желанию клиента подписанное договорное соглашение может быть расторгнуто в любой момент, при этом он имеет право на предоставление выкупной суммы, в соответствии с условиями, указанными в договоре.

Сведения, касающиеся баланса на личном счете, застрахованное лицо узнает следующими способами:

- в отделении Росгосстрах — по личному паспорту и СНИЛС;

- с помощью активации личного кабинета при регистрации на сайте данной страховой организации.

Что представляет собой страховая пенсия

Страховая пенсия будет назначена каждому гражданину страны, вне зависимости от продолжительности страхового стажа (и его наличия как такового) и накопленных за совокупные периоды работы индивидуальных пенсионных коэффициентов (ИПК, “пенсионных баллов”). Именно от этих двух показателей зависит накопительная пенсия. Данный вид пенсии назначается:

- гражданам, достигшим пенсионного возраста (пенсия по возрасту);

- лицам, которые были признаны инвалидами любой из трех существующих групп в ходе проведения медико-социальной экспертизы (пенсия по инвалидности);

- членам семьи, потерявшей кормильца (пенсия по случаю потери кормильца).

Однако, быть спокойным относительно материального положения в будущем, зная о гарантированной страховой пенсии, невозможно. Сумма ее утверждается ежегодно на основании регионального прожиточного минимума. В 2020 году размер страховой пенсии не превышает 5 тысяч рублей.

Накопительная пенсия, в отличие от страховой, формируется самим гражданином, и ее размер зависит от того, насколько грамотно он распоряжался страховыми взносами. Накопительная пенсия формируется из добровольных и страховых взносов с момента регистрации в ПФР и получения страхового свидетельства обязательного пенсионного страхования (СНИЛС).

Граждане, дата рождения которых приходится на период позднее 1967 года, обладают правом на самостоятельный выбор способа страхования. Если ничего не предпринять, формируется исключительно страховая пенсия, и право на страхование накопительной части утрачивается.

Для того, чтобы в будущем получать накопительную часть пенсии, люди все чаще обращаются в негосударственные пенсионные фонды. Это дает им возможность самостоятельно указать правопреемника на случай смерти вкладчика, выбрать периодичность выплаты и размер будущей пенсии, величину и периодичность выплаты страховых взносов. Программ страхования в НПФ существует множество, и всегда найдется подходящая.

Как вступить

Фонд работает в 2 направлениях:

- Индивидуальная программа НПО — финансовый инструмент для обеспечения дополнительной пенсией. Участник самостоятельно выбирает размер вклада, период внесения, размер пенсии и срок ее получения (срочный или пожизненный), а также правопреемника в случае смерти.

- Программа ОПС, при которой работодатель производит уплату в размере 22% от фонда оплаты труда страховых взносов. На выбор клиента можно формировать страховую пенсию по тарифу 22% или раздельную пенсию — 16% на страховую и 6% на накопительную. Страховая пенсия учитывается в баллах, не наследуется и идет на пенсионные выплаты. На раздельную пенсию начисляется инвестиционный доход; сумма постепенно накапливается и может передаваться по наследству.

Для вступления в НПФ необходимо посетить ближайший офис компании и подать такие документы:

- заявление на вступление;

- договор;

- паспорт;

- страховое свидетельство.

Подписанный договор можно расторгнуть в любое время и получить сумму, которая прописана в соглашении.

Как только поступило первое внесение взносов на личный счет, гражданин становится участником пенсионной программы и клиентом фонда.

Пенсионные взносы оплачиваются в денежной форме на расчетный счет НПФ:

- через любой банк;

- с места работы вкладчика через бухгалтерию;

- переводом через почту;

- внесением денег в кассу фонда.

Как получить накопительную часть пенсии

Правом на страховую пенсию по возрасту пользуются:

- граждане, которые достигли пенсионного возраста и имеют требуемое количество страхового стажа и пенсионных баллов;

- лица, претендующие досрочно на пенсионный выход, согласно ст.30 ФЗ РФ «О страховых пенсиях».

Чтобы получить накопительную часть пенсии, обращаются в ближайшее отделение НПФ «Росгосстрах» и подают соответствующее заявление. С образцами заявлений можно ознакомиться на сайте компании.

Накопительные выплаты заполняются по форме «А» и «В». Для назначения разовой выплаты в случае, если участник достиг пенсионного возраста, но с отсутствием страхового стажа 5 лет, подходит приложение «Д», для срочной — «С».

Материалы по теме: У крупнейших НПФ сократился отток клиентов и пенсионных накоплений

Срочная выплата назначается тем участникам, которые имеют право на пенсию и проявляют инициативу софинансирования.

В зависимости от вида заявления подают:

- Для «А» и «В»:

- копию паспорта;

- копию СНИЛС;

- справку с территориального ПФР о факте назначения пенсии.

- Для «В» и «С» — 2 справки из ПФР:

- о размере дополнительных страховых взносов;

- о сумме средств материнского капитала, который направлен на образование накоплений.

- Для «Д» — справка с ПФР с указанием размера пенсии.

Выплаты накоплений умершего клиента осуществляются по обращению правопреемника. Если смерть произошла после назначения накопительной пенсии, выплаты не назначаются. Для их получения в течение полугода после смерти подают письменное заявление в фонд.

В случае, если клиент имеет право на страховую пенсию и выбрал способ получения НП (единовременно, срочно или в общем режиме), следует:

- заполнить заявление по одной из форм, предусмотренных для конкретного случая;

- подготовить пакет необходимых документов;

- обратиться лично в один из филиалов НПФ РГС в своем регионе (перечень – здесь).

Также заявление и документы можно направить по почте заказным письмом на адрес: 129110, г. Москва, ул. Гиляровского, дом 39, строение 3. Подпись заявителя при почтовой пересылке должна быть нотариально удостоверена.

Условия оформления

НПФ “Росгосстрах” получил разрешение Центробанка России на прием вкладов в счет формирования накопительной пенсии граждан. Он принадлежит к системе обязательного страхования, а потому будущим пенсионерам гарантировано право на назначение им пенсионного пособия по достижении установленного законом возраста – 55 и 60 лет для женского и мужского населения соответственно. Выплаты, производимые фондом, всегда поступают на счет застрахованных лиц своевременно.

В настоящее время предполагается, что система ОПС в России будет выплачивать пенсии 2 способами:

- только страховую пенсию;

- страховую и накопительную пенсию (с 2015 года это две обособленные выплаты, а не составляющие одного пособия).

Главным достоинством вступления в программу гос. софинансирования пенсии через НПФ “Росгосстрах” является рост денежных вложений. Средства вкладчика инвестируются в какую-либо сферу экономики, финансистами организации формируется инвестиционный портфель. Это заставляет деньги “работать”, а не просто накапливаться. В итоге, будущая пенсия будет формироваться не только из страховых взносов вкладчика, но и из дохода от инвестирования.

Накопительная программа пенсионного обеспечения позволяет формировать сбережения за счет страховых платежей в размере 6% от общего дохода вкладчика и получать прибыль от инвестирования средств. Условия участия в программе следующие:

- услугами по формированию накопительной пенсии можно начать пользоваться с возраста 14 лет;

- самостоятельный выбор срока внесения средств в счет вклада (продолжительность – 10 лет);

- безвозмездная регистрация в программе софинансирования пенсий.

Когда гражданин вкладывает сумму от 2 до 12 тыс. рублей в год, государство удваивает деньги. Несмотря на небольшие суммы, выгода от участия в программе все же имеется.

НПФ РГС предлагает своим клиентам 2 программы:

- ОПС;

- НПО (негосударственное пенсионное обеспечение).

Подробнее о каждом виде:

- Граждане, которые родились в 1967 году или позднее, до конца 2015 года могли выбрать – будут ли идти все 22 % от зарплаты на формирование страховой пенсии, или же 16 % будут идти на страховую, а 6 % – на накопительную пенсию.

Если был выбран второй вариант, “по умолчанию” страховщиком гражданина является ПФР. Однако ничто не мешает доверить свои активы иному страховщику, в том числе, и НПФ.

Поскольку до 2020 года все уплачиваемые работодателями страх. взносы идут на формирование страховой пенсии (накопительная “заморожена”), увеличение размера накопительной пенсии сейчас возможно только за счет грамотных инвестиций уже имеющихся средств (то есть накопленных до “заморозки”).

Помимо взносов работодателей, накопительная пенсия может формироваться:

- за счет средств мат. капитала;

- за счет участия в программе софинансирования пенсии.

- Помимо страховой и накопительной пенсии, гражданин может получать еще и негосударственную.

Участник данной программы самостоятельно определяет размер взносов, их периодичность и сроки внесения. Все условия отражаются в договоре сторон.

Поскольку программы 2, то и условия различаются.

В соответствии с решением Центробанка РФ негосударственный пенсионный фонд «Росгосстраха» формирует средства по пенсионным накоплениям.

Он входит в систему обязательного страхования, поэтому обеспечивает гарантирование прав застрахованных российских пенсионеров. Благодаря своей деятельности фонд осуществляет своевременные выплаты.

Система обязательного пенсионного страхования РФ осуществляет пенсионное обеспечение двумя способами, в число которых входит формирование:

- страховой части пенсии;

- страховой и накопительной части пенсий.

Страховая часть пенсии, являясь основной частью, выплачивается каждому ставшему пенсионерам российскому гражданину.

Она посчитывается, исходя из прожиточного минимума, установленного в регионе, где он постоянно проживает.

Накопительная часть влияет на величину пенсии, она образуется из взносов:

- добровольного;

- страхового.

Она начинает формироваться заблаговременно, то есть с момента времени постановки на учет в Пенсионный фонд и получения СНИЛС.

Правом самостоятельного выбора способа страхования наделяются российские граждане, родившиеся в 1967 и в последующие годы.

При вступлении в программу государственного софинансирования пенсии через НПФ «РГС» у граждан пенсионные накопления повышается с учетом инвестиционного дохода, который зачисляется на счет застрахованного лица по итогам истекшего года.

При этом он может продолжать формировать накопительную часть трудовой пенсии в размере 6%, получая высокий доход за счет инвестирования его в различные проекты.

Любой российский гражданин имеет право воспользоваться накопительной программой пенсионного обеспечения.

Программой предусмотрено:

- по нормативам законодательных актов возможность получения услуг предоставлена гражданам с 14 лет;

- личный выбор срока пенсионных накоплений, хотя ее продолжительность составляет 10 лет;

- подключение к программе осуществляется на бесплатной основе.

Если гражданин достиг пенсионного возраста, но не оформил пенсию, то государство на вложенные средства размером 1 000 рублей прибавит 4 000 рублей.

При перечислении 2 000-12 000 рублей в течение года на накопительную часть пенсионного обеспечения указанная сумма удваивается государством, что отражается в индивидуальном пенсионном счете.

Отзывы бывших клиентов пенсионного фонда РГС

По сведениям Центробанка, актуальным на 30 сентября 2017 года, РГС занял следующие места:

- 8 место по объему имущества среди всех действующих НПФ;

- 6 место по объему пенс. накоплений (на 1 месте оказался НПФ Сбербанка);

- 5 место по числу застрахованных лиц по ОПС.

20 фев. 2019 года Эксперт РА отозвало рейтинг надежности фонда РГС из-за:

- истечения времени действия рейтинга;

- отсутствия данных для использования методологии.

До отзыва НПФ РГС имел рейтинг ruBBB со стабильным прогнозом.

По объему пенсионных резервов и по объему капитала и резервов РГС занял 43 и 15 места соответственно.

Как известно, в Российской Федерации существуют два вида пенсионных фондов (ПФ):

- ПФР — государственный фонд;

- НПФ – негосударственны.

Если принято решение заключить договор о формировании пенсионных выплат с ПФР, то тогда также необходимо определиться с УК (управляющей компанией), которую можно выбрать в специальном списке. Данным компаниям фонд передает пенсионные накопления вкладчиков. Далее УК инвестируют эти вложения в различные ликвидные активы (инфраструктурные проекты, ценные бумаги). Благодаря этому появляется возможность увеличить сумму будущих пенсионных выплат.

Если же страхователь выберет в качестве страховщика НПФ, то, в отличие от ПФР, негосударственный ПФ выбирает УК для передачи ей средств самостоятельно, без учета мнения вкладчика. Кроме того, негосударственные ПФ не могут проводить индексацию пенсионных начислений, как это осуществляет ПФР относительно страховых и социальных пособий.

Стоит отметить, что данные взносы как ПФР, так и НПФ могут приумножать лишь за счет инвестирования вкладов. Однако результатом этого может быть не только получение прибыли, но и появление убытков.

Хотя до сих пор не ясно, как будут дальше развиваться события в отношении накопительной части пенсии, негосударственные ПФ тем не менее имеют колоссальный объем пенсионных сбережений, что говорит о сохранении доверия к ним со стороны вкладчиков. Однако прежде чем остановить свой выбор на каком-либо негосударственном фонде и перевести ему свои средства, необходимо тщательно его проверить. В данной статье мы поговорим о том, как это можно сделать, в том числе как в этом могут помочь специальные рейтинги, сравнение показателей различных НПФ, например, надежности и доходности.

Если собрать отзывы граждан, которые использовали услугами и доверили накопление пенсии Росгосстраху, то в большинстве своем они являются положительными.

Таким образом, сейчас НПФ Росгосстрах существует в составе Открытие. В реестре данная организация перестала существовать с момента слияния.

Накопительная часть пенсии в Росгосстрах: преимущества и недостатки

НПФ “Росгосстрах” принимает вклады в счет будущей накопительной пенсии уже на протяжении 10 лет. У организации 3,5 тысячи офисов и 1,5 миллиона вкладчиков. У компании наблюдается высокий показатель доходности от инвестиций (среднегодовая доходность – 13,1%) – он намного выше показателя инфляции. То, на сегодняшний день уже можно говорить о надежности “Росгосстрах”:

- работа организации подконтрольна государству, деньги вкладчиков не перечисляются в сомнительные компании, финансисты не пользуются непроверенными финансовыми инструментами;

- “Росгосстрах” предлагает вкладчикам подписать персональный договор ОПС с возможность назначения правопреемника на случай его смерти;

- у каждого будущего пенсионера имеется доступ в личный кабинет для осуществления проверки состояния счета;

- “Росгосстрах” отвечает перед вкладчиками имуществом, принадлежащим организации.

Из недостатков работы НПФ “Росгосстрах” можно отметить следующие:

- недостаточный профессионализм сотрудников компании;

- недостаток информации;

- отсутствие случаев проведения разъяснительной работы среди населения;

- отсутствие четкой рекламной политики.

Доходность

За 2016 год фонд показал доходность инвестирования пенс. накоплений на отметке 9,35 %. В свою очередь, уровень инфляции, согласно официальной информации от Росстата, в 2016 году был 5,38 %.

| накоп. доходность | 123,61 % |

| накоп. инфляция | 88,77 % |

Как заявил Сергей Ревин, ген. директор фонда, за последние 8 лет РГС приумножил размер пенс. накоплений граждан свыше, чем в 2 раза. А это значит, что каждая вложенная 1000 рублей, в результате грамотной инвестиционной политике фонда, превратится в 2000.

Что делать, чтобы формировалась накопительная часть пенсии в Росгосстрах

Для того, чтобы осуществить перевод накопительной пенсии в НПФ “Росгосстрах”, нужно следовать приведенному ниже алгоритму действий:

- Подписать договор о вступлении в программу ОПС.

- Составить заявление о переводе накопительной пенсии в “Росгосстрах” (в одном из офисов компании или через интернет с подкреплением электронной подписью).

- Заверить личную электронную подпись в ближайшем отделении Пенсионного Фонда, у нотариуса.

- Дождаться СМС-сообщения с проверочным кодом.

- Ответить на контрольный звонок сотрудника “Росгосстрах” и подтвердить факт заключения договора.

Вопрос №1: На сколько увеличиваются вклады клиентов НПФ “Росгосстрах”?

Ответ: Программа накопительной пенсии действует аналогично банковскому вкладу. Если сделать такое сравнение, то процент по вкладам будущих пенсионеров на 2014 год составлял 18,5%. В сентябре 2015 года наблюдалась доходность на уровне 11,82%. Данные регулярно обновляются, в 2020 году станет известен новый показатель. В любом случае, клиенты “Росгосстрах” за весь период деятельности организации не оставались в убытке.

Вопрос №2: Могу ли я контролировать, куда будут инвестированы мои деньги согласно программе НПФ “Росгосстрах” “Пенсионный план”?

Ответ: Нет, управлять инвестиционным портфелем будут профессиональные финансисты компании. Но Вам будет доступна информация о том, какая доля вложений куда вкладывается. В данный момент 0.32% средств направляется на покупку акций, 52.43% – на депозитарные счета в банках, 25.04% – на приобретение облигаций хоз. субъектов РФ, 22.15% – на вложения счетов в банках, 0.06% – на покупку акций производственных компаний РФ.

При возникновении вопросов, посетители сайта могут бесплатно получить консультацию сотрудников организации по указанному номеру телефона, обратившись в службу поддержки. Номер телефона центра поддержки Росгосстрах указан на сайте фонда 8-800-200-0-900. Там же указан адрес электронной почты, куда клиенты могут отправлять свои вопросы db_hotline@rgs ru.

Итак, сотрудничество с негосударственным пенсионным фондом Росгосстрах позволяет гражданам обеспечить себе достойное пособие после выхода на пенсию, ведь государство или другие банки не всегда оказывает достаточную поддержку пенсионерам.

Переводя накопления в Росгосстрах, клиенты могут увеличить свою пенсию в будущем. Фонд производит выплаты с момента наступления пенсионного возраста. Миллионы граждан Российской Федерации доверяет собственные накопленные финансовые средства негосударственному фонду Росгосстрах. Это связано с сохранением высокого уровня, даже во время экономического кризиса в России.

Условия оформления

Порядок оформления зависит от того, у какого страховщика находился гражданин до перехода в НПФ РГС:

- Если гражданин был в ПФР.

В таком случае порядок будет регламентироваться ч. 4 ст. 36.4. ФЗ № 75:

- сначала — заключение договора с НПФ в порядке, предусмотренным ст. 36.4. ФЗ № 75;

- далее — подача заявления о переходе в местный орган ПФР (представляется, что заявление может передать как РГС, так и само застрахованное лицо) до 31 декабря текущего года.

Договор должен соответствовать требованиям, указанным в ст. 36.3. ФЗ № 75. Заключенным договор будет считаться с момента передачи средств пенс. накоплений от ПФР к РГС.

- Если гражданин был в другом НПФ.

Перед получением НП гражданину необходимо стать клиентом НПФ РГС, подав соответствующее заявление в Пенсионный Фонд.

Не рекомендуется переходить из фонда в фонд чаще, чем 1 раз в 5 лет – ведь в таком случае клиент будет терять инвестиционный доход.

После заключения договора с РГС и переводом накоплений из ПФР в РГС, лицу необходимо определить наличие права на страховую пенсию по старости:

- гражданин, достигший пенсионного возраста и имеющий нужное количество пенсионных баллов и страхового стажа, получает право на страховую пенсию;

- также такое право есть и у лиц, досрочно претендующих на выход на пенсию (перечень таковых – в ст. 30 ФЗ № 400 от 28 дек. 2013 года “О страховых…”).

| Способ выплаты НП | В каких случаях возможен |

| Ежемесячно, пожизненно | Основной вид выплаты. При таком способе НП выплачивается каждый месяц после достижения пенсионного возраста наряду со страховой, в размере, равным делению всей суммы накопленных средств на 240 месяцев |

| Разовая выплата | Если лицо имеет право на страх. пенсию, но ежемесячный размер НП составляет 5 % или менее от страховой, назначается разовая выплата всех имеющихся на лицевом счете накоплений |

| Срочная выплата | Назначается только тем, кто имеет право на страх. пенсию и, одновременно с этим, либо участвовал в программе софинансирования, либо направил часть средств мат. капитала на формирование НП |

Регистрация личного кабинета на сайте требует соблюдения следующего порядка действий:

- Заключения договора об обязательном пенсионном страховании с компанией.

- Входа на официальный сайт Росгосстрах по адресу www rgs ru.

- Активации раздела с личным кабинетом на главной странице сайта.

- Указания адреса личной электронной почты, на которую отправляют временный пароль после нажатия пункта «частное лицо». Зарегистрированный пользователь имеет право поменять полученный одноразовый пароль.

- Ввода предоставленного пароля в личном кабинете и указания собственных личных данных: фамилии, имени, отчества, вместе с паспортными данными, номером телефона, адресом проживания, датой рождения.

Указав всю полную перечисленную информацию, клиент имеет возможность воспользоваться необходимыми вкладками, расположенными в правой части личного кабинета.

Отключение личного кабинета производится после подачи заявки, направленной сотрудникам фонда Росгосстрах. Заявление подается в письменном виде, после авторизации личного кабинета либо в устной форме, позвонив в службу поддержки, называя личные контактные данные.

Росгосстрах хранит персональную информацию всех клиентов в заключенных договорных соглашениях с ними, защищая ее, с помощью технических мер, не передавая сторонним лицам.

Чтобы исключить вероятность дефолта НПФ, а также каких-либо злоупотреблений с их стороны, данные фонды обязаны проходить процедуру лицензирования и включения в систему АСВ.

На данный момент существует следующий порядок аккредитации негосударственных ПФ.

Вначале заявители подают официально оформленную заявку на аккредитацию, а также необходимый пакет документации для оценивания их готовности для прохождения данной процедуры. При этом заявителями могут быть юр- и физлица. Далее уполномоченный орган осуществляет работу по аккредитации при помощи экспертов в данной области.

Данная процедура включает в себя следующие ключевые моменты:

- экспертизу (рассмотрение) заявки, а также предоставленной документации;

- вынесение решения об аккредитации, либо об отказе в ней;

- оформление претенденту свидетельства об аккредитации.

Важно отметить, что Комиссия по аккредитации рассматривает предоставленный пакет документации в течение месяца. При принятии положительного решения она издает Приказ об аккредитации, а при отрицательном – заявителю возвращаются предоставленные им документы с объяснением причин отказа.

Свидетельство об аккредитации приобретает законную силу с момента его регистрации в перечне НПФ аккредитующего учреждения и является действительным до окончания календарного года.

Если у застрахованного физлица наступит страховой случай, и он обратится в НПФ, то фонд будет обязан перечислить пенсионеру денежные средства, находящиеся на его лицевом счете, в одной из следующих форм выплаты:

- единовременной;

- срочной;

- бессрочной (накопительной пенсии).

Чтобы понять, можно ли вкладывать свои сбережения в тот или иной НПФ, необходимо отыскать его название в списке АСВ. Ведь нахождение НПФ в системе страхования пенсионных вкладов свидетельствует о наличии у данного фонда лицензии. Кроме того, это служит гарантией сохранности вложений граждан, даже если фонд будет признан банкротом.

На данный момент существует перечень из 32 негосударственных ПФ, аккредитованных в 2018 году.

- АО «НПФ «Сургутнефтегаз»;

- АО «НПФ «Первый промышленный альянс»;

- АО «НПФ «Магнит»;

- ОАО «НПФ РГС»;

- Благосостояние;

- Телеком-Союз;

- АКВИЛОН;

- Образование и наука;

- АО «НПФ Согласие-ОПС»;

- АО «НПФ «Доверие»;

- Атомфонд;

- Социум;

- АО «НПФ «НЕФТЕГАРАНТ»;

- Алмазная осень;

- АО «НПФ Согласие»;

- АО «НПФ «Социальное развитие»;

- Электроэнергетики;

- Сбербанк;

- Социальный мир;

- Промагрофонд;

- Ханты-Мансийский;

- КИТ Финанс;

- РЕГИОНФОНД;

- УРАЛСИБ;

- АО НПФ «ФЕДЕРАЦИЯ»;

- Атомгарант;

- Империя;

- Право;

- Пенсион-Инвест;

- УГМК – Перспектива;

- ВНИИЭФ-ГАРАНТ;

- АО «НПФ «Транснефть».

Стоит отметить, что физлицо может перевести свои сбережения из одного НПФ в другой, а также в ПФР и обратно. Это можно сделать до конца календарного года, написав соответствующее заявление. Проводить замену ПФ рекомендуется не чаще 1-го раза в 5 лет, иначе можно лишиться инвестиционного дохода.

Выплата пенсий

Гражданин может воспользоваться своими пенсионными накоплениями путем оформления:

- накоп. пенсии;

- срочной пенс. выплаты;

- единовременной выплаты.

Накоп. пенсия назначается тем, кто получил право на страх. пенсию по старости, и если размер накопительной составляет более 5 % от размера страховой.

Сумма накопленных средств / Ожидаемый период выплаты (в 2019 году – 246 мес.)

Срочную пенс. выплату могут оформить те, кто:

- получил право на страх. пенсию;

- и направлял доп. страховые взносы в рамках программы софинансирования или из средств мат. капитала.

От накопительной пенсии срочная выплата отличается наличием права у претендента самостоятельно определить период выплаты – 10, 11, 12 и. т. д. лет.

Единовременная выплата полагается тем, кто не получил право на страх. пенсию или тем, у кого размер накопленных средств менее 5 % от размера страховой пенсии, сразу выплачивается вся сумма, находящаяся в спец. части индивидуального лицевого счета.

Расторжение договора

Основания для автоматического расторжения договора приведены в ч. 2 ст. 36.5. ФЗ № 75:

- переход лица в другой фонд;

- переход лица в ПФР;

- аннулирование лицензии у фонда;

- смерть застрахованного лица;

- признание договора недействительным;

- признание арбитражным судом факта банкротства НПФ;

- неучастие фонда в системе гарантирования прав застрахованных лиц и, как следствие, внесение Центробанком запрета на осуществление операций по НПО и ОПС.

Перевод в другой

Смена страховщика чаще 1 раза в 5 лет влечет за собой потерю инвестиционного дохода!

Менять страховщика можно хоть каждый год, однако доход будет теряться (подробности – в таблице ниже).

| срочный | 1 раз в 5 лет |

| досрочный | если не прошло 5 лет с момента предыдущего перехода |

В НПФ «Росгосстрах» действует страховая программа «Пенсионный план», позволяющая сформировать гражданам дополнительную пенсию, обеспечит финансовую защиту, если возникнут проблемы со здоровьем.

Последовательность действий при переводе накопительной части пенсии в НПФ «Росгосстрах»:

- заключение договора пенсионного страхования – ОПС;

- написание заявления на осуществление перевода, его оформление в электронном виде с проставлением электронной подписи непосредственно в офисе продаж, которое передается по каналам связи с повышенной защитой;

- осуществление заверки личной подписи в районном отделении ПФР, нотариальной конторе. Контроль над верностью электронной подписи осуществляется ФСБ, Министерством коммуникабельной связи;

- получение SMS-сообщения на мобильный телефон, вследствие чего оператору сообщается полученный код;

- принятие контрольного звонка от НПФ РГС с последующим подтверждением факта самостоятельного заключения договора.

Если у сотрудников НПФ возникнуть какие-либо вопросы относительно оформления накопительной части пенсии, то необходимо ответить на них.

Как узнать сумму накопительной части пенсии через интернет, описывается в статье: как узнать сумму накопительной части пенсии

Как перевести накопительную часть пенсии в Газпром, читайте по ссылке.

Плюсы и минусы

Преимущества:

- доходность превышает инфляцию;

- возможность следить за состоянием счета через личный кабинет;

- наличие 5 пенсионных схем по НПО – есть, из чего выбрать;

- участие РГС в системе гарантирования прав застрахованных лиц.

Минусы не обнаружены.

Итак, НПФ РГС осуществляет деятельность согласно ФЗ № 75 и предоставляет клиентам возможность формирования негосударственной пенсии и накопительной в системе ОПС.

Для перехода гражданин заключает договор и передает заявление в ПФР до конца года. Уже в марте следующего года накопления будут переведены из ПФР или другого фонда в РГС.

Негосударственный пенсионный фонд «Росгосстрах» осуществляет успешную деятельность на протяжении более чем 10 лет. Она за эти годы обрела большую репутацию, поэтому НПФ «Росгосстрах» доверили свои пенсионные накопления 1,5 млн. российских граждан.

У него показатель доходности по инвестициям намного выше показателя инфляции. Например, на протяжении 4 последних лет НПФ распределила на счета клиентов накопленный доход в размере 73,6%.

Негосударственный пенсионный фонд «Росгосстрах» обладает надежностью, потому что:

- его деятельность контролирует государство. Она организована сообразно указаниям постановления правительства РФ «Об инвестировании накопительной части трудовой пенсии», поэтому он не работает с финансовыми инструментами, которые вызывают сомнения, вкладывает средства в акции нескольких компаний;

- он заключает с клиентами персональный договор обязательного пенсионного страхования, обеспечивая защиту интересов клиента. При этом каждый пенсионер имеет право назначить своего правопреемника;

- гражданам предоставлена возможность осуществления контроля над пенсионными накоплениями посредством личного кабинета;

- несет ответственность по пенсионным обязательствам имуществом, которое ему принадлежит на правах собственности.

В нем организован первоклассный сервис, позволяющий индивидуально подходить к каждому клиенту. Его сотрудники предоставляют консультацию любому обратившемуся к ним пенсионерам по вопросам, связанным с пенсионным обеспечением.

Он имеет развитую сеть офисов по продажам, филиалов и представительств в целом по всей территории Федерации. Клиенты получают выгоду, потому что фонд инвестирует пенсионные накопления в надежные, эффективно действующие управляющие компании.

Его среднегодовая доходность за последние годы дошла до 13,1%, что подтверждает факт сохранения пенсионных накоплений и рост процентных отчислений в результате получения дохода за счет инвестиций.

На 30 сентября 2019 годы доходность НПФ «Росгосстрах» была на уровне 11, 82 %. При этом пенсионные резервы составили 412 954 рублей, а количество участников программы составляет 29 402 человек.

Существенным минусом в деятельности НПФ «РГС» является некорректная работа его сотрудников, вызывающая недоверие у российских граждан.

Помимо него можно отметить:

- недостаточность информации;

- не проведение разъяснительной работы среди населения;

- отсутствие четкой рекламной политики, проявленное в неорганизованности мероприятия по внедрению накопительной программы в широкие слои населения.

И в заключении необходимо отметить, что гражданам необходимо своевременно решить вопрос о накопительной части пенсии.

Только от них зависит их материальное состояние в будущем. К тому же государство предпринимает конкретные действия в решении вопросов пенсионного обеспечения, поэтому различные высказывания российских граждан необоснованные.

Где получить накопительную часть пенсии, вы можете узнать в статье: как получить накопительную часть пенсии

Как рассчитать единовременную выплату накопительной части пенсии, читайте здесь.

https://www.youtube.com/watch?v=77yP2spluLc

Что делать, чтобы сохранить накопительную часть пенсии, рассматривается на этой странице.

Вход в личный кабинет

Вход в личный кабинет